我们认为啤酒行业经过大规模的合并重组之后,有利于公司议价能力的提高,下半年有望继续提价5%-10%,利润空间得到保证。同时,新建产能的陆续投产,成为近2年业绩快速增长的主要动力。2011、2012年的PE分别为23.8倍和19.1倍,维持买入的投资建议。

公司2011年一季度净利润同比增长38.21%,净利润率同比提高0.7个百分点,主要是啤酒行业近几年经过大规模整合之后,产业集中度不断以高,2010年全国前四大啤酒企业的市场份额已近60%,其中青岛啤酒的市场份额达到14.2%,公司的议价能力大大增强。

产品价格及成本方面:虽然2010年11月以来,大麦进口价格持续攀升,至2011年5月已达到347美元/吨,同比增长53%。但是面对成本的上升,公司不断提高产品价格。继2011年初公司将高端产品提价5%之后,4月起公司又将部分主品牌产品提价5%,估计可以占到总销售量的20%-30%。预计2011下半年整个啤酒行业部分产品有望再提价5%-10%。

考虑到大麦在公司的成本占比在12%左右,所以我们认为目前产品价格的提高基本可以覆盖其成本的上升,预计2011年、2012年公司的毛利率水平将继续保持在43%-44%。

产能扩张方面:2011年公司的二厂、上海、石家庄项目将陆续投产,另外福州项目的一期、珠海项目的一期也将在下半年投产,预计届时将有约120万千升的自有产能得到释放,再考虑嘉禾和新银麦的全年贡献,预计2011年公司的总产量将同比增长15%。2012年,扬州、新安江、武威、揭阳都将完成一期阶段的投产,预计总产能将增加150万千升,2012年总产量将同比增长15%左右。至2013年公司总产能将突破1000万千升。

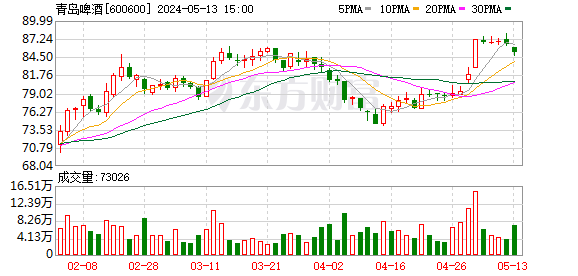

预计2011、2012年将分别实现净利润19.34亿元和24.15亿元,同比分别增长27.2%和24.84%,对应EPS分别为1.432元和1.787元。目前股价对应的2011、2012年的PE分别为23.8倍和19.1倍,维持买入的投资建议。 |