|

- UID

- 218202

- 帖子

- 363

- 主题

- 126

- 注册时间

- 2011-5-26

- 最后登录

- 2012-9-12

|

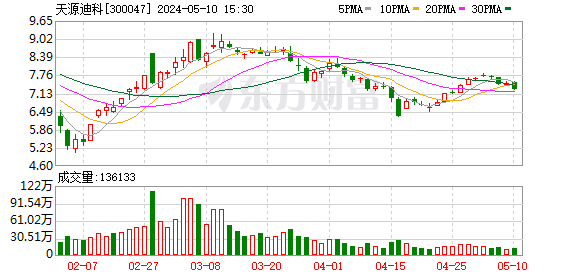

现价:13.08 涨跌:0.28 涨幅:2.19% 总手:10333 金额(万):1333 换手率:1.86%

查询该股行情 进入天源迪科吧 天源迪科最新资讯 资金流向 天源迪科买卖点

事项:

2011年6月2日晚间,天源迪科(300047)发布公告称,公司拟计划使用2172万元超募资金收购广州市易杰数码科技有限公司19%股权,收购完成后公司将持有广州易杰70%的股权。

主要观点:

持续新设、收购立足长远,进取野心凸显

短期来看,公司的业绩增长2010年不达预期,同时2011年一季度业绩增长亦不如人意。但是就公司对超募资金的规划来看公司正有序地为公司长期增长做充分的准备:斥巨资建立研发基地、持续收购业务相关的公司,新设子公司或增资子公司等使公司高达近5亿元的超募资金有近80%已有规划,这种积极的态势将为公司未来的增长奠定坚实基础,公司立足长远发展的野心可见一斑。

本次收购强化业务协同,标的公司正处于高速增长期

广州易杰产品涉及移动互联网业务多个领域,已与中国联通、中国电信、中国移动以及广东、上海、天津、重庆、湖南、湖北、广西、云南、河南等省市分公司建立起了良好的合作关系,利于母公司的业务拓展。目前广州易杰产品和服务的移动互联网用户已经超过1000万,其2010年业绩增速高达110%,业绩正处于快速增长期,未来3年有望复合增长45%。

增资促进资源、客户进一步共享,移动互联网前景向好增强公司信心

公司于2010年7月以3570万元收购了广州易杰51%股权,有效促进了公司实现营收的增长。我们认为,此次增资除了可有助于公司进一步整合资源,充实人才、客户资源的共享,还有望通过产品整合加强了品牌影响力和核心竞争力。另外,我们也认为这次增资也反映了公司对广州易杰的向好前景的信心。预计此次持续收购可增加公司2011-2013年净利润分别为284万元、413万元和547万元, EPS增厚2分、3分和4分。

维持业绩预测,买入评级不变。我们维持原有的盈利预测:除权后公司2011-2013年可实现EPS分别为0.61元、0.82元和1.01元,依6月2日13.16元的收盘价,对应21.57倍、16.05倍和13.03倍PE,目前估值极具吸引力,合理价24.60元,对应12年30倍PE。维持买入评级。 |

|