- UID

- 218223

- 帖子

- 533

- 主题

- 154

- 注册时间

- 2011-5-26

- 最后登录

- 2012-9-12

|

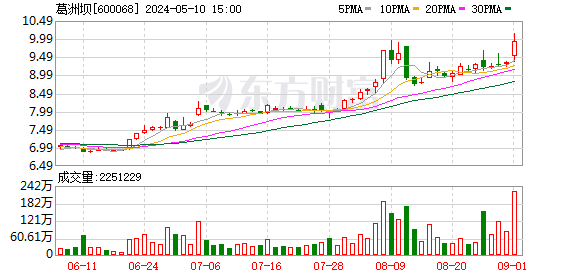

现价:12.16 涨跌:-0.09 涨幅:-0.73% 总手:934157 金额(万):116020 换手率:2.68%

查询该股行情 进入葛洲坝吧 葛洲坝最新资讯 资金流向 葛洲坝买卖点

上半年合同签订超预期

2011 年 1-6 月,本公司新签合同额累计人民币 503.2 亿元,同比增长41.5%,为年计划新签合同额人民币 700 亿元的 71.89%。新签合同总额具体构成如下:新签国内工程合同额人民币 341.2 亿元,同比增长48.74%,约占新签合同总额的 67.8 %;新签国际工程合同额折合人民币 162 亿元,同比增长28.34%,约占新签合同总额的 32.2 %; 新签国内外水电工程合同额人民币 196.21 亿元,同比增长20.14%约占新签合同总额的 38.99%。

国内业务需求强劲、非水电项目占比大幅提升、大建安格局显现成效

从公司合同结构看,新签国内合同占比大幅提升,从2010 年的59.46%上升至上半年的67.81%,上升8.35 个百分点。而水电工程合同在新签合同中的占比较10 年的46.32%下降7.33 个百分点,非水电项目在公司业务结构中占比大幅提升。 我们认为,公司水电业务占比下降主要是两个原因,一是公司打造“大建安”格局的战略要求和工程实力,我们在前期的多篇报告中曾分析过,公司是水电起家的特种工程承包商,从葛洲坝、三峡等高难度项目建设中积累了的丰富经验,使其在交通基建线下工程(桥隧建设,江河截流、输变电线路安装等)方面具有绝对竞争优势。而公司在交通基础设施的线上工程施工方面,并不逊于传统交通基建公司。因此,公司在基建领域表现出了突出的竞争优势。 第二个原因则是从公司与中国电力工程集团的重组看,公司未来要打造的是“电力工程”霸主,而非水电工程霸主。因此,业务结构的调整更利于新葛洲坝的未来发展。 公司上半年合同规模已接近去年全年,我们前期在报告中的判断“随着水利水电景气拐点的来临,公司大建安格局的形成,公司施工业务将迎来水利水电建设、交通基建领域、火电核电建设多点开花、合同营收双双丰收的局面” 正在逐步实现。

重组打开估值空间

公司前期已正式公告集团公司将与中国电力工程顾问集团公司,以及国家电网公司和南方电网公司所属部分省(区、市)公司勘测设计企业、火电施工企业、水电施工企业和修造企业重组,组建以项目总承包、工程管理、设计、施工、修造业务为主的综合性电力建设集团公司。 我们预计新集团公司将在三季度挂牌,而中国电力工程集团和两网资产未来注入上市公司仍是大概率事件 。凭借中电顾问在火电、核电等电站的勘察设计优势,可以带动股份公司在在火电、核电等项目的施工业务,公司有望籍此成为覆盖水、火、核三大市场的电力工程建设霸主。中电顾问本身属优质资产,盈利能力较强,2009 年营业收入115 亿,净利润10.5 亿,如果能顺利注入股份公司,对EPS 增厚将非常明显。

维持“推荐”投资评级

我们预计公司11-13 年的EPS 分别为0.63、0.82 和1.02 元。公司是央企中少有的在母子公司管控以及核心竞争力打造方面比较成功的企业,也是国内大规模水利水电建设中受益确定性最强的上市公司,而近期水利有望迎来新的政策支持,水利板块在此驱动下有望进一步走强;维持“推荐”评级。 |

|