|

- UID

- 223288

- 帖子

- 245

- 主题

- 143

- 注册时间

- 2011-7-11

- 最后登录

- 2016-4-19

|

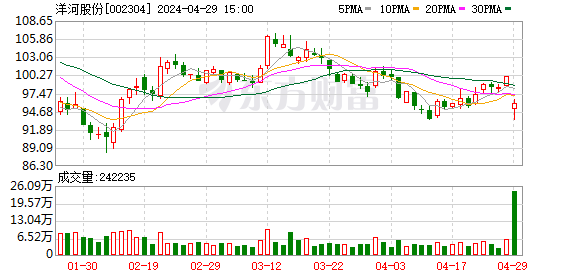

江苏洋河酒厂股份有限公司(洋河股份,002304)公告称,自9月13日起适当上调部分产品出厂价,其中“蓝色经典”系列产品平均上调约10%,“珍宝坊”系列产品以及部分零星产品平均上调约5%。

洋河小幅提价5%~10%,我们认为是合理的,理由如下:

用手机随时随地轻松炒股! 某些股割肉出逃肯定会后悔 突发暴涨很可能不期而至 股民福音:套牢股票有救了! 第一,适当提价可以更好地满足不断增长的消费需求,符合消费升级的大趋势。上半年洋河股份中高档酒收入54.7亿元,增长80.4%,其中梦之蓝增长200%左右,天之蓝增长150%左右,顺应终端旺盛需求适当提价符合企业发展战略。同时,在通货膨胀的背景下,“小步快跑、小幅提价”的方式容易被消费者接受。

第二,适当提价有助于消化不断上涨的成本。去年年初至今,全国粮食价格都有不同幅度上涨,其中粳米价格上涨14%、小麦上涨4%、玉米上涨24%、大麦上涨33%。此外,包材和劳动力成本也有不同程度的上涨。

第三,提价的过程是强化价格体系的过程,有助于进行市场秩序管理。此外,提价有助于稳步提升品牌形象。

第四,“蓝色经典”、“珍宝坊”系列不同的提价幅度可以更好地形成价格层次区隔,完善产品体系。未提价之前,双沟珍宝坊“帝坊”和“梦之蓝”价格较为接近,“圣坊”和“天之蓝”较为接近。通过此次不同幅度的提价后,一定程度上拉开了这些产品价差范围,从而更好地应对竞品在价格空白处的冲击(此次提价前上海商超零售价:海之蓝210元,天之蓝445元,梦之蓝系列M3及5A级均为818元,M6为1058元,M9为2858元).

第五,我们预计下半年贵州茅台、泸州老窖等其他酒厂也会陆续提价,白酒行情尚未结束,高点仍有望出现在四季度。

我们暂时维持之前对洋河的盈利预测,预计2011-2013年其收入分别为128亿元、188亿元和290亿元,增长幅度分别为68.4%、46.6%和43.5%;EPS(每股收益)分别为4.336元、7.008元和10.558元,增长幅度分别为77.0%、61.6%和50.7%,三年复合增长率62.7%。

我们给予洋河股份3个月目标价182元,对应2012年26倍PE(市盈率);12个月目标价231元,对应2012年PE33倍,并维持对其“买入”的投资评级。 |

|