|

- UID

- 223301

- 帖子

- 248

- 主题

- 105

- 注册时间

- 2011-7-11

- 最后登录

- 2016-4-19

|

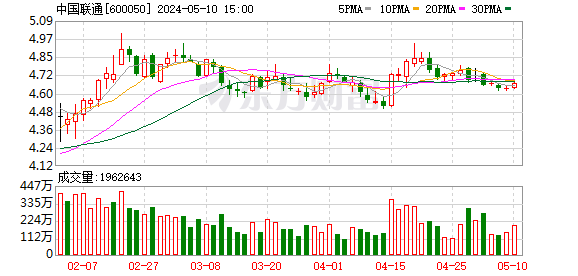

现价:5.07 涨跌:0.05 涨幅:1.00% 总手:371808 金额(万):18735 换手率:0.18%

查询该股行情 进入中国联通吧 中国联通最新资讯 资金流向 中国联通买卖点

全年实现净增2500万3G用户已无悬念。在3G用户发展不断加速的背景下,四季度公司加强千元智能机供应、同时进一步推广iPhone 4S/N9等高端机型,我们认为公司有望超预期实现2011年3G用户发展目标。

3G业务拓展游刃有余、日臻佳境。我们判断公司的合约用户占比将有望进一步提升、2012年全年占比将达到52%;同时,中低端千元智能机、高端机型的合约实现了全覆盖不同用户群。在加强产业链上游供应后、移动互联数据需求爆发的基础上,千元智能机将能够维持较高ARPU值、实现用户拓展规模与成本的完美结合;12月iPhone 4S/N9等高端手机上市将进一步助推公司3G用户高增长。

主力资金流入个股(01/06) 某些股割肉出逃肯定后悔 突发暴涨很可能不期而至 股民福音:套牢股票有救了! 于无声处听惊雷,3G业务利润拐点凸现。在3G手机补贴占3G业务收入比不断下降的背景下,受益3G用户基数扩大带来的服务收入高速增长曲线(2011-2013年CAGR达到74.6%),正在上穿3G业务成本曲线(3G服务成本加当期3G增量用户的补贴成本)——3G业务的盈利拐点正在来临。我们测算公司将在2011年Q4实现3G业务盈利突破!

盈利预测。在3G业务2012年实现加速盈利、2G业务收入小幅增长、固网有望恢复稳定增长的同时,我们测算营业成本占收入比逐年下降、公司业绩将实现爆发性增长。我们预测公司2011-2013年EPS分别为0.11、0.25、0.45元,公司业绩将呈现爆发性增长、2011-2013之间3年CAGR达到95.7%。

投资建议。参考行业内可比公司Verizon、AT&T、Telefonica和中国电信,考虑联通在国内3G业务中的优势地位以及2012年3G业务开始贡献利润,我们给予联通2.1倍P/B估值,对应6个月目标价7.00元、给予“买入”评级。

主要不确定因素。3G业务拓展及成本控制不及预期;竞争对手过早实现网络升级部署。 |

|