|

- UID

- 223297

- 帖子

- 217

- 主题

- 121

- 注册时间

- 2011-7-11

- 最后登录

- 2013-10-9

|

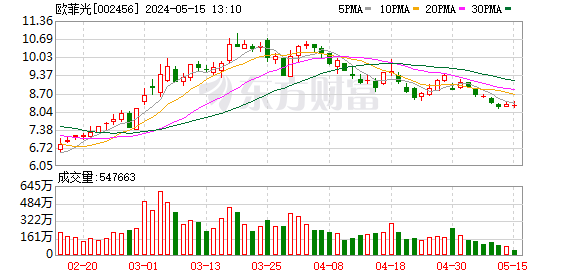

现价:16.04 涨跌:-0.36 涨幅:-2.20% 总手:10936 金额(万):1752 换手率:1.32%

查询该股行情 进入欧菲光吧 欧菲光最新资讯 资金流向 欧菲光买卖点

近期我们实地调研了公司位于南昌的生产基地,并参观了强化玻璃、ITO film、Sensor 及模组生产线。

主要观点

主力资金流入个股(01/06) 某些股割肉出逃肯定后悔 突发暴涨很可能不期而至 股民福音:套牢股票有救了! 1. 超前的产能扩张战略已初见成效。从繁忙的现场情况来看,公司产销情况良好,对中低端触控市场的需求把握是成功的,业绩呈现反转向好态势。上市以来公司投入了大量资金,在深圳、南昌、苏州三地大幅扩张产能, 明确以FILM 式电容屏抢占中低端市场份额。进入2011Q4,Film 生产线产能陆续释放,良率不断提升,恰逢下半年中低端智能手机市场需求激增, 业绩逐步提升。据公司透露,目前全年业绩已经扭亏,正增长已成定局。

2. 中低端智能手机市场需求爆发,未来市场空间广阔。今年下半年以来,中低端智能手机市场明年需求旺盛,华为、中兴分别大幅提高了明年的出货计划到6000 万台之上,此外三星、HTC、摩托等高端品牌也加强了中低端市场的布局,明年中低端智能手机对高性价比触控产品的需求将会持续爆发。国内长三角、珠三角地区触控需求集中,公司在深圳、南昌、苏州的产能布局,将有较大的受益。

3. 公司明确以FILM 触控为核心,强调客户响应。(1)结合公司在ITO Film 方面的优势,公司将以G/F/F、G/F、G/G 三类产品全面冲击中低端触控的各级市场。(2)目前公司电容屏年产能规模已超过5400 万片,已有较为明显的规模优势。(3)客户需求的响应速度是争夺市场份额的关键,公司已通过了三星、摩托、华为、联想等品牌客户的认证,现在已经建立了组建了围绕重要品牌客户的销售团队(总经理级别5 人,总监级别7-8 人), 对于跟踪主要客户产品计划有利。

4. 投资建议及评级:触控技术扩散加快,产能扩张迅速,价格下滑明显,因此在产业链供货体系稳定前确立较大市场份额,是各家触控厂商明年业绩成长的关键。巨大的产能将助力公司有效抢占市场份额,我们对公司的业绩成长持谨慎乐观态度,维持此前的“推荐”评级,预计2012、2013 年EPS 分别为1.04、1.69 元,当前股价对应的PE 分别为19、12 倍。

风险提示 1. 产品价格下滑风险和技术替代风险。 2. 下游客户产业链变动风险。 |

|