|

- UID

- 217993

- 帖子

- 226

- 主题

- 109

- 注册时间

- 2011-5-25

- 最后登录

- 2012-9-12

|

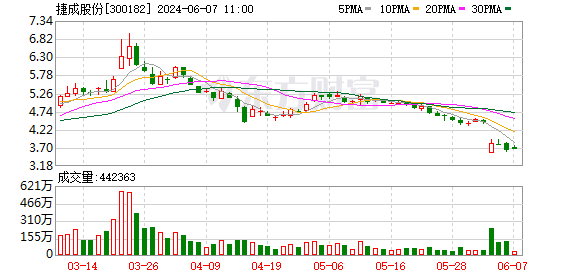

现价:23.00 涨跌:0.30 涨幅:1.32% 总手:2149 金额(万):494 换手率:0.51%

查询该股行情 实时资金流向 深度数据揭秘 进入捷成股份吧 捷成股份买卖点

市场占有率快速提升,正在成为行业龙头。

公司是国内音视频制作、控制和管理系统领域技术领先的企业,与索贝数码、中科大洋、新奥特并列第一梯队,且在各自细分领域各具优势。从市场占有率角度看,索贝数码和中科大洋是行业内两家龙头企业,且两家在媒资管理系统和高标清非编制作网解决方案这两个业务的市场份额相近且均领先于公司和新奥特。从营收数据看,假设中科大洋全部收入均来自这两项业务,则公司这两项业务收入与中科大洋这两项业务收入的比例从2007年的0.12:1稳步增长到2011年的0.44:1,而且公司全部业务的总营收与中科大洋总营收的比例关系更是从2007年的0.2:1快速增长到2011年的0.69:1。前者说明公司媒资管理系统与高标清非编制作网解决方案两项业务与行业龙头的产品相比具有竞争优势,从而在快速提升市场占有率;后者则说明了公司整体上与行业龙头的差距正在迅速消失。

媒资与编目稳健增长,高标清与全台监控有爆发潜质。

媒体资产管理是广电行业与生俱来的刚性需求,按照广电总局的要求,中国已在2010年全面实现数字广播电视,且将在2015年停止模拟广播电视的播出,因此,目前制作与播出环节的数字化已经基本完成,媒体资产管理系统也已广泛应用于省级及以上的大型广播电台、电视台和音像资料馆。未来的需求首先来自于县市级广播电台、电视台的进一步渗入;其次,在与兄弟台和新媒体的竞争中不断涌现的新台、新频道、新栏目也将带来新的需求;最后,来自于部队、互联网科技公司、科研院校等非传统媒体行业用户对媒体资产进行管理的需求也在稳健而快速的增长。总体上,我们预计媒资管理系统的需求在未来两三年至少还能保持20%~30%的复合增速。而编目作为媒资系统的配套需求,也将保持相近的增速,且由于编目面对的是海量的存量节目,其需求也更为长期,因此,编目业务将成为公司长期稳定的收入来源。

相对于媒体资产管理系统解决方案的稳健增长,我们认为高标清非编制作网解决方案和全台统一监测与及监控解决方案这两项业务更具备爆发式增长的潜质。高清相对于标清的优势极其明显,因此,高清化已是大势所趋。根据广电总局规划,2015年底之前,我国将具备制播100个高清频道的能力,而目前我国正式批准的高清频道只有13个,现实与目标的巨大差距意味着急剧膨胀的市场需求。《广电总局关于进一步促进和规范高清电视发展的通知》更是要求:“自2011年起,各影视制作机构完成的电视剧须有50%以上为高清拍摄制作。自2012年起,非高清拍摄制作的电视剧不得参评电视剧奖项。开播高、标清同播频道的电视台,要不断提高外购节目中高清节目尤其是高清影视剧的比例。”因此,我们预计公司高标清非编制作网解决方案业务将在未来两三年实现快速增长,年复合增速在50%左右。而全台统一监测与及监控系统相比高清系统,对于电视台而言更是刚刚起步。尽管离散的监测监控产品在市场上已经存在了很多年,但随着业务流程的日益复杂,电视台网络系统的日益庞大,传统局部监控定位的方案越来越无法满足确保全台网络系统稳定运行的要求,对全台统一监测与及监控系统的需求开始出现。目前行业渗透率仅10%左右,还有大量的电台、电视台有待部署,而公司作为行业标准制订的唯一方案提供商,必然是全面渗透过程中最大的受益者。

产业内广泛布局,拓展音视频需求空间。

作为行业第一梯队“四大家族”中的一员,公司除了加强产品性能,更好的满足需求,从而在保持利润率水平的基础上提升销量和市占率外,更充分利用资本市场的有利地位,进行并购整合,进入音视频领域的其他细分市场,不断开拓蓝海,实现良性发展。公司控股51%的天盛汇杰主营3G视频、音频直播系统的技术研发和产品服务,将其3G编解码压缩技术整合到公司的音视频整体解决方案,将有助于公司为客户提供更加丰富的产品线。公司参股28.96%的冠华荣信优势产品包括数字及高清演播室系统、数字转播车系统和数字后期合成系统,通过收购,公司拥有了为电视台提供高标清转换的采、制、收、编、播、控、存、编目等全套产品的能力,由电视台IT领域进入了AV领域,使公司具备为电视台数字化、高清化、网络化提供“IT+AV”全套系统解决方案的能力。公司控股51%的极地信息优势产品在信息安全领域,可以与公司自有产品实现产品、渠道和客户的整合。公司控股51%的华晨影视在演播室、舞台和剧场等建筑装修装饰工程承包和舞台LED灯具生产领域具有优势,并购将提高公司在提供整体解决方案的设计与实施过程中工程方面的服务水平。而公司投资900万元,控股90%与中国传媒大学下属独资公司中传资产合资成立的中传设计院是广播电视行业内继中广电广播电影电视设计研究院、中广国际建筑设计研究院之后的第三家专业设计院,旨在解决电视台建设中面临的各种工艺问题。可见,通过投资成立或并购整合,公司不断扩充产品线。随着十二五期间国家对广播电视产业投入的持续加大、整个产业成为支柱性产业,市场需求也将快速膨胀,公司积极布局,围绕广电领域不断整合资源,扩大收入源,将成为真个产业发展的充分受益者。

给予“推荐”评级。

假设2012年对于冠华荣信等新投资公司只进行下半年财务数据的并表操作,而2013年起开始全年的并表。预计公司2012~2014年EPS分别为0.83元、1.22元和1.65元,对应P/E分别为28.1倍、19.2倍和14.1倍,我们预计公司未来3年净利润的年复合增长率接近40%,总营收的年复合增速更是接近50%,因此,当前不到30倍的市盈率并没有反映公司高速增长的事实,因此,首次给予公司“推荐”的投资评级。

风险提示:

整合带来的管理费用大幅上升;高清和全台监控系统的行业渗透进度低于预期。 |

|