|

- UID

- 218053

- 帖子

- 219

- 主题

- 156

- 注册时间

- 2011-5-25

- 最后登录

- 2012-9-12

|

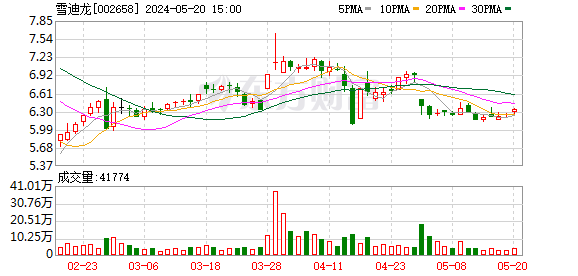

北京雪迪龙科技股份有限公司(雪迪龙,002658)是火电烟气监测仪器龙头,业务同烟气监测高度相关。我们预计,因脱硝电价补贴可能上调以及火电脱硝市场的爆发,公司业绩未来几年将有较快增长。

火电CEMS市占率超三成

雪迪龙依靠化肥行业工业过程分析仪器与火电行业脱硫监测仪器代理起步,通过自身发展逐渐获得自主研发能力。现有业务覆盖烟气监测、工业过程分析、第三方运营维护等领域。

雪迪龙2011年营业收入3.28亿元,收入规模在上市分析仪器公司中仅次于聚光科技(300203),处于第一梯队的位置。目前火电行业烟气脱硫、脱硝监测是公司的主要业务。除此以外,非火电厂锅炉烟气监测、工业过程分析等市场也对公司业务收入形成贡献。

雪迪龙创立初期,借化肥行业快速发展的契机,主营业务集中在化肥工业过程控制仪器。随着2001年以后中国针对火电厂脱硫推出包括排放规范、脱硫电价补贴在内的一系列政策,以及公司代理西门子仪器打开市场,公司的主营业务结构发生变化。2009年-2011年,环境监测系统收入占到公司主营收入的60%,这其中95%以上的收入来自火电厂脱硫系统。

雪迪龙成立早期,通过代理西门子仪器进入火电厂脱硫监测市场,并逐渐掌握了烟气监测仪器的设计、生产技术,开发出自产仪器。目前雪迪龙的业务集中在气体监测领域,具体包括火电厂烟气监测、垃圾焚烧厂烟气监测、环境空气质量、水泥建材工业过程分析、空气分离工业过程分析、石化化工工业过程分析等产品。其中2009年-2011年公司最重要的产品为烟气监测系统(CEMS),大约50%的应用为火电厂脱硫监测。

虽然雪迪龙产品的主要终端客户是火电厂,但雪迪龙的销售主要面向火电行业内的脱硫、脱硝工程总承包公司,通常不直接参与火电行业的工程招投标。

火电脱硫、脱硝工程行业存在30家以上的工程承包公司,行业具有两个特点:一是行业集中度较低;二是行业整体格局较为稳定。

脱硝领域,由于市场尚处在爆发初期,可供参考的数据仅更新至2011年3月底。我们发现脱硝市场的竞争格局总体上与脱硫市场类似,存在大量的工程总包公司,市场集中度较低。具体的公司市场占有率上有较大变化,原先在脱硫市场中优势不明显的公司,如上海石川岛、东方锅炉、哈尔滨锅炉厂等在脱硝市场中占据龙头地位。

在国内火电脱硫、脱硝监测行业内的市场竞争者主要有聚光科技、上海华川自动化科技有限公司、北京西克麦哈克、北京牡丹联友等。聚光科技的环境监测仪器集中在水质分析与环境监测分析领域,未来火电厂脱硝监测仅在聚光科技的主营业务中占比较小的比例。上海华川自动化科技与北京牡丹联友的主营业务集中在火电厂脱硫、脱硝监测领域,主营业务构成与雪迪龙最为接近。公司依靠上下游渠道优势,在火电CEMS市场占有率保持在30%以上,具有行业内龙头地位。生产方式以组装、采购和外协加工为主,不存在明显产能瓶颈,在脱硝市场爆发时能够迅速抢占市场。

脱硝电价补贴或上调

中国火电厂脱硝始于20世纪90年代,2009年之前发展一直较为缓慢。2011年9月,新版《火电厂大气污染物排放标准》提出史上最为严格的排放标准,最终达标期限为2014年7月1日。火电企业必须通过脱硝改造工程的方式才能够满足排放标准。

2011年初,由于当年的氮氧化物减排目标没有完成,总理与环保部部长出面公开道歉。我们假设今年的减排目标仍然无法完成,总理依然出来道歉,那么环保部门与火电行业将承受空前的压力。我们认为政府将通过多种手段保证脱硝工程与氮氧化物减排按期完成。

在国家层面,决策层也意识到强制力度与经济补贴政策的不到位,并通过推出一些措施来保证脱硝减排任务的按期完成。在今年6月5日环保部新闻发布会上,环保部副部长提出四点措施来保证脱硝任务的完成:1。严格落实减排目标责任制;2。严格控制新的增量;3。完善减排经济政策,比如脱硝电价的补贴等等;4。加强监管,尤其是一些减排设施的运行监管,确保减排项目按期建设并投入运行。这其中已实行的政策包括:1。环保部与五大电力集团签订减排目标责任书,2012年脱硝装机合计6800万千瓦,是2011年3700万千瓦的1.8倍,并将任务细化分解到每一个机组,确保完成。2。环保部加大对火电企业在线监测仪器的检查力度,防止企业数据造假。

我们认为环保部副部长的讲话透露了一个重要信息,即脱硝电价的补贴水平不会停留在现有0.8分/千瓦时的水平上,而是会进一步上调。我们预计正式的脱硝电价补贴会提高到新建机组1分/千瓦时,改造机组1.3分/千瓦时左右的水平上,完全覆盖火电机组脱硝成本。推出的时间预计在2012年年底之前。这一政策的出台,再配合严格落实的目标责任制与监管力度,将带来火电机组脱硝改造工程的大规模进行。

四季度迎业绩释放

我们预计,在减排责任书、脱硝电价补贴上调、监管部门加强监督等多项举措下,未来三年将是火电脱硝装机增长的高峰期。预计2011-2015年累计投运脱硝设施分别为11567.5万千瓦、24337.5万千瓦、46107.5万千瓦、72877.5万千瓦、83647.5万千瓦,占火电机组的比例为10.5%、25.8%、50.2%、77.9%、85.9%。

预计2012-2015年,投运火电脱硝机组规模分别为1.2亿千瓦、2.17亿千瓦、2.67亿千瓦、1.07亿千瓦。2012年同比大幅增长,增幅为640%,2013年-2014年迎来建设高峰,当年投运机组超过2亿千瓦。即使按照环保部今年同五大电力集团签订的目标责任书6800万千瓦保守计算,今年脱硝市场的同比增长也将达到94%。

雪迪龙的脱硝监测仪器属于火电脱硝工程中很小的一部分,工程总包商的采购、安装时间在主体工程后半期,或者接近完工时。雪迪龙从接到订单到出货的周期大约为1个月,随后经过4-6个月的安装调试,并验收合格,能够确认90%左右的销售收入,剩余的10%作为质保金,待仪器正常运行一段时间之后再进行确认。

从以往脱硫与脱硝装机投产的季度分布来看,每年脱硫装机投产高峰集中在第四季度,脱硝装机投产集中在每年的第四季度与第二年一季度。出现这种情况的原因可能与工程施工进度以及年度预算安排有关。假定“十二五”期间脱硝工程仍然延续这一规律,我们认为雪迪龙的收入将随着脱硝工程的投产运行,集中在全年第四季度确认。

投资建议:

我们认为今年的脱硝装机容量在10000万-12500万千瓦,假设雪迪龙的市场占有率保持30%~40%,今年脱硝CEMS部分的收入将达到1.3亿元。我们判断随着脱硝改造市场的爆发,雪迪龙的CEMS仪器业务、第三方运营维护业务以及主机和配件销售将在未来三年出现高增速。我们预计雪迪龙2012-2014年营业收入分别为4.46亿元、5.88亿元、7.82亿元,净利润分别为1.16亿元、1.58亿元、2.06亿元,每股收益分别为0.84元、1.15元、1.50元,对应目前股价的动态市盈率分别为27倍、20倍、15倍。我们看好脱硝市场爆发为公司业绩带来的收入贡献,首次给予“增持”评级,目标价27元。 |

|