|

- UID

- 218054

- 帖子

- 217

- 主题

- 157

- 注册时间

- 2011-5-25

- 最后登录

- 2012-9-12

|

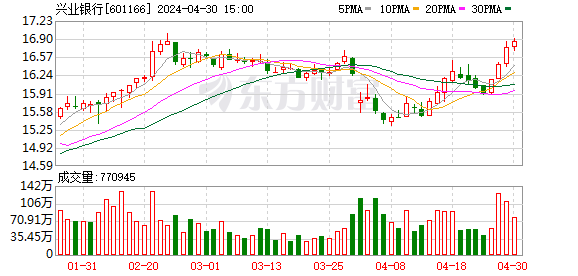

兴业银行今年净利或增20%

随着流动性宽松和利率下行,同业市将场涌现大量交易性机会,这将有助于兴业银行股份有限公司(兴业银行,601166)发挥在同业业务上的领先优势,同时,在已经实现利率市场化的同业市场上的丰富经验,亦将帮助该行有效应对利率市场化的挑战;此外,预计未来对拨贷比将不再强制要求,兴业面临的达标压力得以消除。我们预计,2012年-2013年归属股东净利润将分别同比增长20%和17.5%(2011年该行归属股东净利润同比增长38.2%)至307.3亿元和361.1亿元。

同业业务弱化降息影响

兴业银行历来以同业业务作为独特的竞争优势,2011年末,同业资产占总资产比重34.3%,居上市银行首位(上市银行同业资产占总资产比重平均16.9%)。在此前市场流动性紧张、利率上行周期中,同业业务因为利差较薄,对整体净息差摊薄效应明显。随着流动性逐步宽松、市场利率步入下行通道、存贷款竞争压力继续加大,同业市场一方面交易机会大大增多,另一方面,其相对于存贷业务的费用优势得以进一步凸显,而兴业银行在同业市场交易机会的把握上经验十分丰富,我们相信,该行的同业业务优势能在短期内有效弱化降息的负面影响,中长期内为应对利率市场化提供宝贵的经验和技术支持。

具体来看,去年四季度兴业银行同业收入增加最快。公司同业收入下半年比上半年增加73.%,而贷款利息收入增速为24%。由此带来去年四季度兴业银行净利息收入环比增长22%,营业收入环比赠长26.4%,大幅度超行业水平。从资产负债结构看,去年四季度同业资产和同业负债环比大幅度上升,从同业资产的细项看,“买入返售金融资产”中的“信托受益权”增加最快,从去年中报296亿元上升至去年年报的2800亿元;负债中“同业存款”增长较快。“信托受益权”也是逃避贷款规模的表外融资手段,项目是由银行审批,总体上风险不大,但预计房地产相关贷款占比较高。预计兴业银行在去年四季度负债方运用同业资金,运用在同业资产方获取逃避监管的利润。同时,去年四季度兴业同业代付快速发展,余额为1230亿元,预计主要增加量在去年四季度。代付发展一方面有利于手续费增速加快,同时有利于拉低资金成本。

一季度净利同比增58.7%

随着管理层对2.5%拨贷比的逐步淡化,我们认为将来对这一指标将不再会有强制要求。今年一季度末,兴业银行拨贷比仅1.55%,在上市银行中最低,极低的不良率是造成该行拨贷比偏低的主要原因(今年一季度末该行不良率仅0.40%,为上市银行最低,拨备覆盖率却高达393.0%),而拨贷比达标的严峻压力,成为此前该行业绩最大的不确定性之一。随着对拨贷比强制要求的取消,我们认为该行业绩中最大的不确定性因素(同时也是制约其估值提升的最重要因素)已经消除。同时,定增完成及明年资本新规实施后,我们预计该行明年底的资本充足率和核心资本充足率将分别达到11.78%和9.86%,资本瓶颈得到解决。

2012年一季度兴业银行净利润同比增长58.7%,总资产较年初增长9.2%,存、贷款较年初增长1.98%和3.8%,存贷利差环比提升16个基点至4.86%,受同业扩张摊薄影响,单季度净息差环比回落至2.64%。

我们认为,一季度业绩大幅增长的主要因素包括:1。存量贷款重定价以及中小微贷款占比提升推动存贷利差环比大幅提升。2011年末,兴业银行按揭贷款占比为17.8%,在行业中处于较高水平;2。公司加大债券和同业资产的占比对盈利有积极贡献。兴业银行从去年三季度开始就对债券和同业业务进行了调整和配置,一季度公司同业资产和负债较年初增长20%和23%,我们预计来自该方面的正面贡献将持续到今年三季度。预计公司2012年将实现高于行业平均的净利润增长,增速达到26%。

公司2012年一季度不良贷款余额和不良贷款比率分别环比回升8.7%和2个基点,关注类贷款占比环比回升13个基点。我们分析公司新增不良贷款可能集中在受宏观经济增长影响较大的制造业和批发零售。预计由于宏观经济增长放缓及部分中小企业经营出现困难,兴业银行2012年不良贷款率将温和回升至0.43%,信贷成本提升至0.5%。

投资建议:

我们预测,兴业银行2012年-2013年的每股收益分别为2.39元、2.81元,每股账面净值分别为13.21元、15.79元,对应6月11日收盘价动态市盈率分别为5.3倍、4.5倍,动态市净率分别为1.0倍、0.8倍。我们认为,该行同业业务优势明显、经验丰富,这将在短期内有效弱化降息的负面影响,中长期内为应对利率市场化提供极大帮助,同时,因拨贷比不再强制要求,制约其估值提升的最大不确定性得以消除,维持“推荐”评级。 |

|