|

- UID

- 217788

- 帖子

- 250

- 主题

- 197

- 注册时间

- 2011-5-24

- 最后登录

- 2012-9-12

|

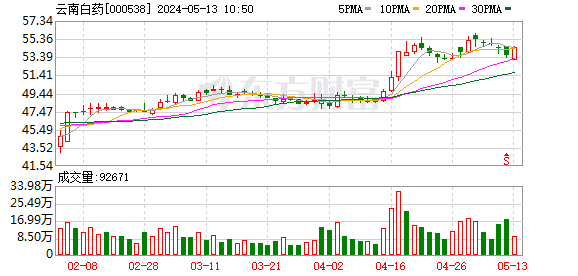

现价:57.05 涨跌:1.05 涨幅:1.87% 总手:14269 金额(万):8123 换手率:0.23%

查询该股行情 进入云南白药吧 云南白药最新资讯 资金流向 云南白药买卖点

报告摘要:

呈贡今年完成搬迁,透皮剂全年有望正增长。公司厂区整体搬迁呈贡历时已2 年半,今年主产品及透皮剂将完成搬迁。搬迁后不再委托生产,毛利率将有所提高。由于透皮剂2009 年提价超过100%,导致2010 年同比下滑,今年1 季度仍同比下滑,但全年有望正增长。 养元青已进行了广告、终端大规模投入。养元清洗发水是今年主推品种,延续牙膏的高端定位策略进入市场,200ml 定价50 多元。

不利在于:洗发水市场竞争格局不同于牙膏,有较多高端品种角逐。公司目前已经进行了广告、终端的大规模投入,但目前还没有明显放量的迹象。但洗发水市场容量200 亿元,空间远超过牙膏,而且销售团队和销售模式也都已经成熟,因此市场表现可以期待。

普药今年收入有望翻番到8 亿元。公司去年普药销售超过3 亿元,今年进行整合,将把分散的各个厂组合起来,利用白药的品牌和平台, 统一进行招标销售,收入有望翻番到8 亿元。但由于这些子公司原来都是独立王国,需要较长的磨合期。

医药商业增速仍高于平均水平,但毛利率下降。医药商业以批发为主, 最近几年增长都很快,但省内竞争越来越激烈,昆药、国药云南、昆药卫谢(南京医药收购)以及4 家民营企业,销售收入都超过10 亿。预计公司仍保持快于行业平均增速。毛利率下降,从2008 年的6.73% 下降到2010 年5.7%,主要由于上游厂商的议价能力越来越强,下游主要是医院,帐期也越来越长,导致应收账款、应收票据都有大幅增加,预计毛利率将继续小幅下降。

盈利预测与估值。预计2011~2013 年EPS 为1.79/2.32/3.09 元,维持“增持”评级,按照2011 年36 倍PE,目标价64 元。 |

|