- UID

- 217986

- 帖子

- 344

- 主题

- 185

- 注册时间

- 2011-5-25

- 最后登录

- 2012-9-12

|

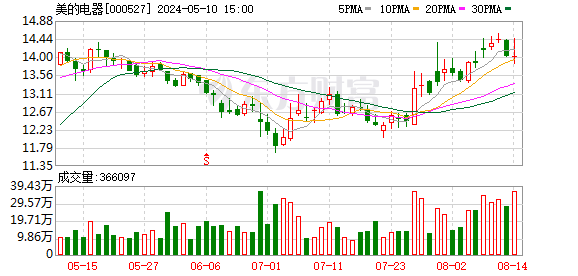

现价:18.17 涨跌:-0.13 涨幅:-0.71% 总手:155111 金额(万):28290 换手率:0.50%

查询该股行情 进入美的电器吧 美的电器最新资讯 资金流向 美的电器买卖点

一、 事件概述

6月28日我们调研了美的电器,了解了公司生产经营的有关情况。

二、 分析与判断

白电产能加速扩张,今年以来产品两次提价产能方面,2011年公司空调产能将达3,300万台,较2010年增长27%,其中变频空调产能将达1,000万台;变频压缩机由于仍面临产能不足,外购比例约为40%。冰箱和洗衣机的产能均将达到1,500万台。销售方面,5月份空调单月收入同比增长约45%,整体收入略有下滑;同时今年以来公司已有两次提价:3月份空调外销提价10%,6月份内销全线产品提价3-5%(对应终端提价5-10%).

变频空调占比进一步提升,中央空调上半年逐月翻番

变频空调目前销售占比已达60%,个别地区为80%-90%,公司前期提出的“三年内停产定频空调”口号不变。中央空调市场份额稳居行业第二,2011年上半年平均每月都实现100%的环比增长,我们基于公司的跟单和服务能力,预测全年收入至少80亿。受行业竞争,中央空调的盈利能力整体有所下降,公司的毛利水平约为20%。

销售渠道整合年底完成,销售费用率基本稳定目前公司专卖店数量1.2万个,年底将增加至1.5-1.6万个,旗舰店目前近700家,未来计划达到1,000多家。专卖店的收入贡献约为40%。公司下半年继续加快对冰洗空产品的渠道整合,预计整合在年底完成。我们分析,未来公司的销售费用率有能力维持稳定。

资本支出计划将于下半年释放

公司在海外市场90%为代工生产,但在越南和拉美等新兴市场,自主品牌销售已达95%。2011年公司计划在各产业投资支出的50亿,大部分将于下半年爆发体现,且将集中在海外市场并购。我们分析,海外市场的增长是对公司规模扩张的有力支撑。

三、 盈利预测与投资建议

我们看好公司的长期投资价值,短期内空调增长超预期,渠道整合是公司股价的催化剂。首次给予“谨慎推荐”评级。预计2011~2013年EPS分别为1.31元、1.65元与2.08元,对应当前股价PE为14、11与9倍,目标价格为22元。

四、 风险提示:

天气因素导致空调销售低于预期;渠道整合进展晚于预期。 |

|