|

- UID

- 223203

- 帖子

- 195

- 主题

- 168

- 注册时间

- 2011-7-11

- 最后登录

- 2014-5-9

|

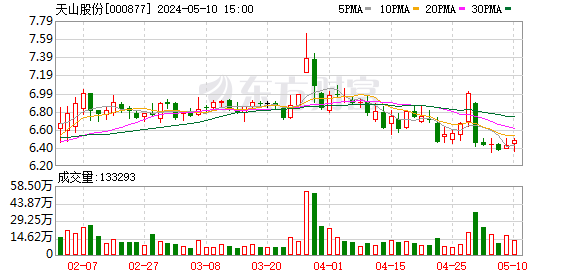

现价:23.96 涨跌:0.35 涨幅:1.48% 总手:73457 金额(万):17822 换手率:2.19%

查询该股行情 进入天山股份吧 天山股份最新资讯 资金流向 天山股份买卖点

预计 2 周左右可以收到核准文件。由于公司公开发行A 股获无条件通过,根据股票发行审核标准备忘录第5 号规定,预计2 周左右时间完成封卷并取得发行核准。

发行时点和发行价格仍有不确定性。发行时间会在收到中国证监会核准文件后的六个月内,但具体时间点仍有不确定性。根据定价规则,公开增发价格不低于公告招股意向书前二十个交易日公司股票均价或前一个交易日股票均价,由于发行时点尚未确定,招股意向书公告时间也未明确,因此发行价格仍有不确定性。

募集资金预计将在今年四季度至明年一季度之间到账。本次公开增发的股票数量不超过1.2 亿股,拟募集资金总额不超过28 亿元,根据前述时间规定,预计募集资金将在今年四季度至明年一季度之间到账。

向原股东优先配售。本次公开增发股份将以一定比例向原股东优先配售,具体比例由董事会与主承销商协商确定,未获认购部分向其他有意向认购的投资者发售。

公开增发有利于减轻公司资金压力,但对每股收益也有一定摊薄。包括募投项目,公司拟建和在建新型干法生产线多达15 条,预计资金需求高达90 亿,再加上目前公司67%的资产负债率,资金压力较大,28 亿元公开增发有利于减轻资金压力。但增发后对每股收益也有一定摊薄,我们预计幅度可能在20%左右。

投资评级“强烈推荐”。预测公司11-13 年EPS 预测分别为2.49、3.12、3.95 元, 对应11 年9.69 倍PE,考虑到未来新疆水泥行业需求高增长带动的高景气持续时间可能超出市场预期,公司作为新疆的水泥龙头,将充分享受区域市场的高景气,即使考虑增发摊薄,估值也不贵,我们维持“强烈推荐”投资评级。 |

|