|

- UID

- 217781

- 帖子

- 232

- 主题

- 188

- 注册时间

- 2011-5-24

- 最后登录

- 2012-9-12

|

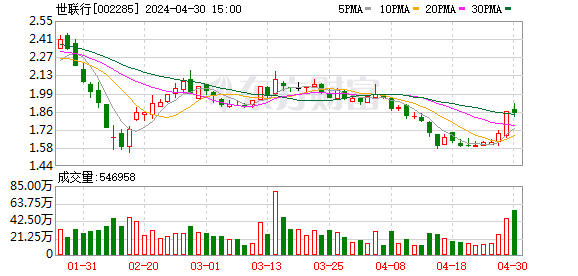

深圳世联地产顾问股份有限公司(世联地产,002285)公布2012年中报,营业收入、母公司净利润分别为6.88亿元、4300万元,同比分别下降12.8%、71.1%;中期EPS0.13元。

业绩符合预期,与公司前期业绩快报一致,中期业绩大幅下滑仍是收入确认不达预期和成本控制效果不明显所致。作为世联地产主要收入来源的一手房代理销售佣金确认仍低于预期,仅结算4.5亿元,较去年下降15%,而今年上半年公司的代理销售额增长达到24%,造成这一现象的主要原因有二:1)公司收入确认仍未明显加速,使代理销售额无法更快转化成佣金收入;2)公司佣金率未现上升,与去年下半年持平为0.81%,主要因结算收入来自去年市场较差时期。公司成本控制效果仍不明显,营业成本率继续攀升至86.6%,远高于去年全年的77%,收入确认减速和工资刚性增长是造成公司营业成本率继续攀升的主要原因,公司增员已大幅放慢,员工数仅从10577人上升至10987人。

优化业务结构和增加合约性收入占比是公司转型主要手段,效果初露端倪,但对公司业绩支撑的贡献仍较为有限。世联地产继续加速卖楼,上半年代理销售额已增至827亿元,增长24%;同时继续收缩亏损的二手经纪业务,从去年年底的28家关停至23家,营收也从去年同期的2500万元降至今年的800万元。公司力图增加合约性收入抵抗楼市周期波动风险,去年收购的物业管理业务上半年取得较好业绩,共获得3900万元收入,比重达到6%(去年为0%),但物业管理毛利率仅为25.5%,仍低于公司传统业务,在规模和毛利率方面难以对公司业绩形成有力支撑。

维持公司结算代理销售额1500亿元、实现代理销售额180亿元的预测,同时下调世联地产结算费率至0.83%,我们下调公司2012-2014年EPS分别至0.46元、0.69元、1.00元,对应分别为PE25倍、17倍、12倍,估值优势不明显,下调评级至“增持”。公司未来催化剂仍主要来自开发商资金面改善带来的佣金收入确认加速。 |

|