|

- UID

- 218195

- 帖子

- 377

- 主题

- 147

- 注册时间

- 2011-5-26

- 最后登录

- 2012-9-12

|

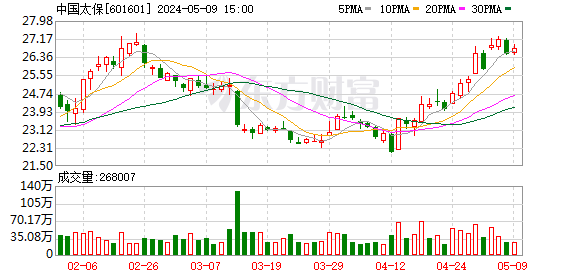

现价:21.60 涨跌:0.89 涨幅:4.30% 总手:336044 金额(万):71935 换手率:0.54%

查询该股行情 进入XD中国太吧 XD中国太最新资讯 资金流向 XD中国太买卖点

1。寿险保费增速放缓、但新业务价值仍将稳定增长。由于货币政策紧缩及银保新政导致银保保费增速下滑,1-4月公司累计实现寿险保费390亿,同比仅增长10.78%,4月单月保费收入67亿,同比下降1.6%。

不过由于2011年公司确立了“聚焦个险,聚焦期交”的保费增长策略,大力推进业务结构改善,积极发展个险渠道,营销员增员和产能都有所提升,我们预计公司全年新业务价值增长仍有望增长20%左右。

产险方面,由于新车销售增速放缓加之去年公司基数较高,1-4月公司实现产险保费217亿,同比增长16.67%,较去年同期的49.1%有较大幅度回落,不过产险业务盈利能力仍保持较高水平。

2。一季度业绩表现较好,中报保持增长无忧。2011年一季度公司实现净利34.49亿,同比上升22.6%。业绩增长主要因为产险综合成本率继续处于较低水平,盈利能力维持高位,由于产险对公司总利润贡献占比大,公司业绩更多受益于产险的盈利景气周期。由于去年二季度股票市场大幅下挫,受此拖累公司中报的净利仅为40.2亿,虽然11年二季度市场同样低迷,但市场调整幅度要小于去年同期,同时考虑到加息带来固定收益投资收益的提升,预计中报公司业绩将保持20%以上的增长。

3。固定收益投资受益加息周期、股市表现决定业绩弹性空间。从去年10月至今,央行已经四次加息,保险公司到期再投资和新增固定收益投资将直接受益于利率的上升。当然,与保险公司股价表现关联度更大的还是股票市场的走势,因为这决定了保险公司是否可以获得超额利差。一季度,公司总投资收益同比基本持平,好于预期。二季度以来中小市值股票出现了较大幅度的调整,公司投资收益将受到一定程度拖累。但考虑中小盘股的高估风险已经得到较大程度的释放,而大盘蓝筹股估值仍处于低位,我们认为未来阶段市场有望震荡筑底,若市场能企稳回升,则将赋予保险公司业绩弹性空间。

4。盈利预测与估值。预计公司11、12年EPS为1.18元和1.47元,目前股价对应11年PE和PB为19.4和2.2倍,当前股价所包含新业务乘数为8倍,P/EV仅为1.9倍,估值处于历史底部,同时公司A股股价相对于H股的折价比例达到21.3%。基于20倍新业务乘数,公司目标价为33.5元,维持推荐-A评级。 |

|